获得上网配资的公司相比于其他杂牌股票配资公司要更加正规些,因此,配资者可以提前考察清楚配资公司的排名情况,选择合理的、正规的配资公司,是可以达到一定的风险控制效果的。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

随着公募基金逐步公布半年报,各大基金公司业绩出现分化。虽然头部基金公司业绩具备优势,但中小规模基金公司业绩却出现明显下滑,特别是诺安基金净利下降四成。据悉,2022年诺安基金上半年实现营业收入02亿元,同比增长24%,实现净利润28亿元,同比下降429%。

从整体业绩来看,截至8月29日,主动权益基金的业绩首尾之差已超过100个百分点,业绩领先的头部基金收益超60%,而落后者则亏损超40%。业内人士表示,这不由得让人想起蔡嵩松管理的诺安创新驱动基金,截至8月29日,今年以来收益率-479%。

当基金业绩出现分化之际,基民该如何应对?新发行的诺安均衡优选一年持有混合基金还敢买吗?

网红基金经理翻车记

诺安创新驱动A排行倒数第一

2022年8月29日,诺安均衡优选一年持有混合发行,基金全称为诺安均衡优选一年持有期混合型证券投资基金A、诺安均衡优选一年持有期混合型证券投资基金C,交易代码为0164501645计划募集期为2022年8月29日—2022年9月19日。

虽然近期诺安基金有新基金发布,但今年诺安基金的半年报并不理想,笔者发现,诺安基金的蔡嵩松最有看点,从业以来一直被外界打上“重仓半导体”标签的蔡嵩松,这次因为排名倒数第一再次破圈。有基民在贴吧表示,快小半年了,这只基金套了我半年,不是倒数第一就是倒数第这操盘能力太“强”了。难道蔡嵩松的业绩至暗时刻就要到来了吗?

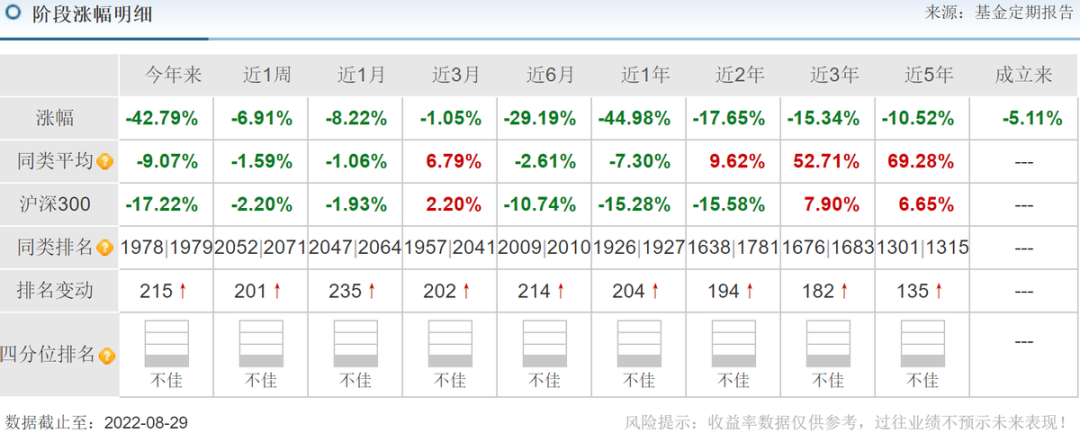

据天天基金网显示,诺安创新驱动混合A成立于2015年6月18日,截至5月31日净值为0.8480,近6月收益率-219%,今年以来收益率-479%。即使把时间周期拉长,近1年来收益率-498%,近2年来收益率也是-165%,近3年、近5年均跌超10%。可以看出,自基金成立来收益率也是亏损,长期如此稳定亏钱的基金也是罕见。

据Wind数据整理,蔡嵩松所管理的诺安创新驱动混合基金创下-526%的任期最大回撤,垫底同期混合型基金最大任期回撤排名。而截至8月29日,该基金自今年以来跌幅为479%,排名也在同类产品中长期处于垫底的位置。

值得关注的是,业内纷纷认为,诺安创新驱动混合业绩的大回撤,或许与蔡嵩松去年5月份接手后大面积换股有关。去年二季报后,该基金的持仓几乎全部持有半导体股票,到了三季报,诺安创新驱动混合仍然继续加仓半导体。2021年四季度,前五大重仓股还是以半导体为主。

一般而言,基金经理会依据市场走向,通过减仓或者重仓某个板块赚取超额利润。我们也可以通过上表看出,今年来诺安创新驱动A之所以跌超40%,成为倒数第一名,这与2021年四季度仓位偏重有关,而2022年1季度持仓更是达94%。如此重的仓位,再叠加行情突变,该基金业绩大幅回撤,并且排行倒数第也是意料之中的事情。

据天天基金网显示,截至2022年一季度,该基金前十大重仓股分别为卫士通、旗天科技、数字认证、京北方、新国都、浪潮软件、数据港、科蓝软件、普联软件、宝兰德,其中卫士通占股39%。与2021年四季报相比,今年一季报前十大重仓股差不多全换了。

2021年四季报显示的前十大重仓股,分别为盛美上海、长川科技、芯源微、宏微科技、北京君正、致远新能、雄韬股份、中自科技、新风光、鼎阳科技。业内人士表示,诺安创新驱动A2022年1季度的10只重仓股,在4月初至5月30日近两个月间,有8只股价跌幅超过20%,科蓝软件和数据港两只股票股价跌幅超过30%,使得该基金收益率继续下跌,继续跑输业绩比较基准。

笔者回顾2021年前十大重仓股发现,诺安创新驱动A业绩差与部分重仓股有关。2021年末该基金的10只重仓股中,有6只在今年1季度内股价跌幅超过30%。最惨的3只是鼎阳科技、新风光和长川科技,同期股价跌幅分别是44%、37%和36%。

今年一季度第一大重仓股卫士通,蔡嵩松自2021年三季度开始便一路持有,但到了2021年四季度卫士通股价在创出657元/股的高位后出现大跌。2021年11月15日至2022年8月29日,卫士通区间跌幅已经达444%。据卫士通2022年一季报显示,报告期该公司归母净利润亏损3845万元,扣非净利润亏损4162万元。业绩公布后股价出现下跌,说明蔡嵩松的左侧布局尚未见成效。

8月25日晚,卫士通发布2022年半年报。今年上半年,公司实现营业收入11亿元,同比增长533%;实现归属于上市公司股东的净利润9802万元,同比扭亏为盈。经营活动、投资活动、筹资活动产生的现金流量净额分别为-29亿元、-24亿元、-3027万元,同比增长375%、下降1130.11%、下降1045%。

面对业绩回撤,诺安创新驱动曾在一季报表示,2022年1月12日,国务院发布《“十四五”数字经济发展规划》。该规划提出总体目标:到2025年数字经济核心产业增加值占GDP比重达到10%。从计算机行业本身来看,过去几年对比新能源、半导体等成长赛道一直是负收益,目前的估值都处于历史估值中枢的中下部,今年的数字经济是行业的最强催化,这是全行业信息化含量的提升,是计算机行业总量提升的逻辑。

从细分板块来看,东数西算、数字人民币、网络安全、行业信创等,都是可以自上而下把握的机会。行业估值较低,产业基本面出现拐点,就是最大的投资逻辑。蔡嵩松曾接受采访时表示,我知道,最纯粹的科技成长投资可能不是一条平坦之路,而是一条崎岖之途,存在着很大的失败可能。但我依然想去尝试,也会对用尽全力之后的结果坦然接受。

诺安基金净利下降429%

诺安基金规模增速下降

据大恒科技披露的半年报显示,2022年诺安基金中期业绩并不理想,诺安基金2022年上半年实现营业收入02亿元,同比增长24%;实现净利润28亿元,同比降逾四成,下滑429%。截至6月末,诺安基金的总资产为234亿元。

业内人士表示,诺安基金净利润出现大幅下滑与诺安基金规模增速放缓有关。据同花顺显示,截至2022年二季度末,诺安基金规模为1440.71亿元,基金数量为60只,位列公募基金第38位。其中,货币型基金规模达到780.88亿元,规模最高;混合型、债券型、股票型规模分别为4229亿元、170.90亿元、523亿元。

从基金类型来看,诺安基金的货币型基金规模为780.88亿元,约占总体规模的52%,该类型基金产品上半年的平均收益为0.91%,与同类基金收益基本持平。而混合型基金为4229亿元,平均收益为-58%,亏损幅度高于同类基金的-48%。

债券型基金规模为170.9亿元,平均收益为64%,低于同类基金82%的收益。股票型基金规模为525亿元,平均收益为-09%,亏损幅度低于同类基金-46%的水平。指数型基金规模为06亿元,平均收益为-58%,亏损幅度略高于同类基金-35%的水平。

从基金规模来看,近年来诺安基金的规模较2019年初的1082亿元有所提升,

但近年来增速已经出现明显放缓。据同花顺显示,2020年中期至2022年中期,诺安基金管理规模分别为10481亿元、13040亿元、1440.71亿元。2022年中期与2021年中期相比,诺安基金公募管理规模增速下降超过5成。

业内人士表示,近年来诺安基金的数量不增反减,或许与这两年没有发行新基金有关。截至今年二季度末,公司基金数量从2021年4季度末的62只减少至今年2季度末的60只。与此除了没发新基金外,今年年初至今,还有两只基金相继被清盘。

据了解,进入2022年来,诺安恒惠和诺安纯债A两只中长期纯债基金先后于今年2月和6月宣告终止基金合同,并在当月完成清算。笔者发现,除了上述因素外,诺安基金顶流蔡嵩松上半年业绩大幅下滑,也是诺安基金整体业绩下降的因素之

然而,根据基金一季报显示,蔡嵩松最新的管理规模为2898亿元,较去年末缩水了超381亿元。现在蔡嵩松旗下管理规模最大的是诺安成长混合规模达2416亿元。作为诺安成长的基金经理,蔡嵩松一直有着“半导体一哥”之称,也曾被基金称为“做科技投资最利的矛”。

这位顶流个性十足,时不时给投资人带来大“惊喜”。与其他基金经理有所区别,他的打法经常引发市场争议,也曾因基金业绩波动过大冲上热搜,可以说,基民对蔡经理既爱又恨。随着业绩的回落,蔡嵩松整体的管理规模已经出现下降趋势。

二季度,蔡嵩松的管理规模回升至3016亿元,截至目前,蔡嵩松管理基金数量已经达到5只,其中最新规模达2636亿元的诺安成长仍为其代表作,也是诺安基金除货币型基金诺安天天宝外规模最高的产品。自2020年后诺安成长便跌下神坛,严重跑输同类平均,排名由同类前五跌至后20%行列。

从最近一年业绩表现来看,不包括今年接管的两只基金在内,蔡嵩松余下在管基金在诺安基金内部也处于垫底位置。据天天基金网显示,蔡嵩松旗下所管理的基金正遭遇净值深度回撤。截至8月29日,今年来五只基金产品全部处于亏损状态,其中诺安创新驱动混合A/C跌幅最大,其收益率分别为-479%、-483%,同类排名倒数第第

(数据来源于天天基金网)

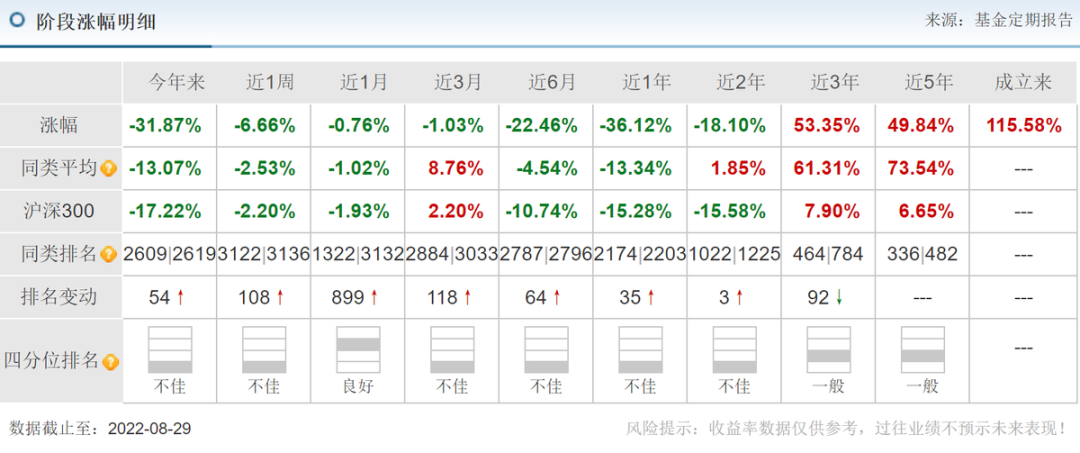

据天天基金网显示,诺安成长混合基金成立于2009年3月10日,该基金是蔡嵩松管理的基金中规模最大的一只基金,截至8月29日净值为4430,该基金近3月收益率-03%,近6月收益率-246%,今年以来收益率-387%。近一年来收益率-312%。

截至去年年末,蔡嵩松管理基金规模达到3179亿元,而诺安成长混合则有2708亿元,属于三只基金中规模最大的基金。2019年2月20日,蔡嵩松成为诺安成长的基金经理,接手后蔡经理对诺安成长大调整,持仓风格从蓝筹白马到半导体。

有业内人士表示,诺安成长混合基金净值大幅回撤或与大比例押注单一行业有关。蔡嵩松自我定位半导体行业专家,投资风格是长期集中押注半导体。然而,半导体有着强烈的周期性,业绩自然也大起大落犹如坐过山车一般。从诺安成长混合2021年四季度末的持仓看,几乎九成的持仓为半导体行业。

然而,据诺安成长的一季报显示,截至一季度末,该基金的股票资产规模为2274亿元,占基金总资产比例为998%,前十大重仓股分别为:圣邦股份、韦尔股份、兆易创新、中微公司、卓胜微、北方华创、三安光电、中芯国际、北京君正、沪硅产业。

值得一提的是,较今年一季度末持仓相比,诺安成长今年二季度末前十大重仓股名单均没有发生变化,分别为兆易创新、三安光电、卓胜微、圣邦股份、北方华创、北京君正、中微公司、中芯国际、芯原股份,其持仓占比高达704%,较今年一季度末的716%,其持股集中度仍有小幅提升。

虽然诺安成长混合2022年一季度持仓变动不大,但是基金规模发生了变化,截至2022年3月31日,诺安成长混合,期末净资产2416亿元,比上期减少19%。截至2022-06-30,诺安成长混合,期末净资产2636亿元,比上期增加20%。

据天天基金网显示,自2021年7月末至2022年4月底,蔡嵩松旗下诺安成长的回撤幅度达50.72%。即便是这样,还是有基民不停的抄底。在今年二季度诺安成长仍然获得较多的净申购,据天天基金网显示,一季度、二季度净申购份数达到207亿、156亿,为上半年净申购最多的主动权益型基金产品之

现在抄底合适吗?据世界半导体贸易统计组织最新的报告,该报告下调了今年芯片的增速,由原来的13%下调至19%,并且预计2023年芯片销量仅增长6%,为2019年以来的最低增速。

从行业全球基本面来看,目前半导体行业正处在下行周期,短期很难复苏,拐点的出现最少也要到明年。有业内人士表示,从整个行业来看,美国通过芯片法案,对全球的芯片行业都会有深远的影响。这个时候抄底半导体,或许会面临被套住的风险。

值得关注的是,除了诺安成长外,2021上半年诺安和鑫灵活配置持仓中,亿华通上榜第十大重仓股席位。亿华通IPO估值高,上市后一段时间股价一直在持续上涨,但公司上市以来一直未盈利。2021年度,亿华通营业收入29亿元,同比增长97%;归属于母公司所有者的净利润亏损62亿元,上年同期净亏损22536万元,亏损扩大。

这只基金自2020年三季度就持有亿华通,自2021年二季度一直位列前十大重仓股的第十位置。自2021年12月16日至2022年4月27日,亿华通股价一路下跌,期间最大跌幅70.86%。从持仓变化看,这只股票一季度末在诺和鑫灵活配置前十大重仓股中消失,恰好处于股价主跌期间。如此迷之操盘,实在令人不敢恭维,难怪业绩会大幅回落。这种新手一般的操作令人不禁揣测:蔡嵩松选择半导体,是否只是因为其过往经验被动决定?其对市场其他行业是否进行过深入了解?他究竟是只愿投资半导体,还是只会投资半导体呢?

近年来,由于利益的巨大诱惑,明星基金经理纷纷奔向私募基金,这对公募基金行业来说,完全是一个恶性循环。值得庆幸的是,这一现象引起了监管的注意。近日,证监会发布的《关于加快推进公募基金行业高质量发展的意见》就提到目前行业普遍过度依赖“明星基金经理”发展模式的现状,并提出引导基金管理人构建团队化、平台化、一体化的投研体系,提高投研人员占比,完善投研人员梯队培养计划,做好投研能力的积累与传承,扭转过度依赖“明星基金经理”的发展模式。有基民称,希望诺安基金能认真听取上述意见。

极少数配资用户会选择上网配资操作,这说明了配资满仓操作的风险是非常高的,如果操作不当,则很容易引发资金的亏损,而且,满仓配资很容易出现爆仓的风险,建议大家适当选择杠杆比例,合理持仓。

文章为作者独立观点,不代表尚益网配资观点

倍牛证券2022-11-06

顶部周线大量大阴满仓是有病,底部大量大阳空仓也是病。有病要治,前者减仓,后者加仓,见山是山也。股票,走势明确了要行动。胆小的,空仓的也不后悔,因为前期大跌避免了,踏空一周问题不大,只是不要再踏空。